안녕하세요, 오늘은 2025년 9월부터 시행되는 예금자 보호 한도 1억 원 상향 소식과 함께,

“이제 내 자산을 어떻게 관리해야 할까?”라는 현실적인 질문에 대한 해답을 정리해보려고 합니다.

그동안 우리는 금융회사가 망하더라도 예금보험공사에서 최대 5,000만 원까지

예금을 보호해준다는 사실을 알고 있었습니다. 이 기준이 무려 24년 동안 유지돼 왔죠.

하지만 오는 9월 1일부터는 이 한도가 1억 원으로 확대되면서 자산 관리 전략에도 큰 변화가 예상됩니다.

그렇다면 우리는 이 변화를 어떻게 활용해야 할까요? 단순히 “은행에 1억 원까지 넣어도 안전하구나” 하고 넘어가면 아쉽습니다.

이 글에서는 변화된 제도에 맞춘 현명한 자산분산 전략, 금융기관 선택법,

그리고 중장년층을 위한 안정지향형 금융상품까지 꼼꼼히 알려드립니다.

✅ 예금보호 한도 1억 원 시대, 핵심은 '효율적 분산'

📌 바뀌는 점 요약

▪️적용 시점: 2025년 9월 1일부터

▪️보호 대상: 은행, 저축은행, 신협, 농협, 수협, 산림조합, 새마을금고 등 모든 예금취급기관

▪️보호 범위: 금융회사당 1인 기준 1억 원 (원금+이자 포함)

▪️적용 상품: 예·적금, 수익금 지급형 보험(퇴직연금, 연금저축, 사고보험금 포함)

🔎 무엇이 달라졌나?

이전에는 예금이 5천만 원을 넘으면 초과분은 보호되지 않았기 때문에

여러 은행이나 금융기관에 예금을 나누는 것이 기본 전략이었습니다.

이제는 한 금융회사당 1억 원까지 보호되므로 자산을 더 전략적으로 나눌 수 있게 된 셈입니다.

이는 특히 자산이 1억 원 이상인 분들에게 분산의 수고는 줄고 안전은 높아지는 구조입니다.

[좀 더 알아보기]

https://idea7785.tistory.com/62

9월부터 예금보호한도 1억으로 상향

오는 2025년 9월 1일부터 예금자 보호 한도가 기존 5,000만 원에서 1억 원으로 상향됩니다. 이 변화는 은행, 저축은행뿐 아니라 신협, 농협, 수협, 산림조합, 새마을금고 등 모든 예금수취기관에 동

okhheee.com

🧩 자산관리를 위한 실전 전략 ①

▶️ 금융기관별 안정성 먼저 체크하세요

예금자 보호는 금융기관이 파산할 경우를 대비한 최후의 보루입니다.

하지만 처음부터 안전한 금융기관을 선택하는 것이 가장 중요하겠죠.

✅ 체크포인트 3가지

1. BIS 비율(국제결제은행 자기자본비율)

▪️ 은행의 재무건전성을 나타내는 지표로 BIS 비율이 높을수록 해당 금융회사의 건전성이 높다는 뜻입니다.

▪️ 보통 10% 이상이면 양호, 14% 이상이면 우량 평가.

※ 자세한 정보는 금융소비자 포털 FINE에서 확인하실 수 있습니다.

2. 예금보험공사 공시 정보 활용

▪️ 예금보험공사 홈페이지에서 금융기관별 보호대상 상품과 보험료율 확인 가능.

https://www.kdic.or.kr/sp/dpstrprot/selectProtSystProtTrgtPrdctSumr.do

제도·정책 예금자보호제도 보호대상

예금보험공사는 예금보험 가입 금융회사가 취급하는 '예금' 등 만을 보호합니다. 그런데 여기서 꼭 알아두어야 할 점은 모든 금융상품이 보호대상 '예금' 등에 해당하지 않는다는 것입니다. 예

www.kdic.or.kr

3. 기관별 특성 이해

▪️ 1금융권: 안정성 매우 높음, 금리는 낮음

▪️ 저축은행·상호금융: 금리는 높지만 상대적 위험도 존재

▪️ 새마을금고: 중앙회 보호는 받지만, 금융감독원 직접 감독은 아님

➡️ 고금리만 보고 선택하는 건 위험합니다. ‘금리 + 안정성’ 함께 보세요.

🧩 자산관리를 위한 실전 전략 ②

▶️ 이렇게 나누면 안전하고 효율적입니다

💡 기본 원칙: ‘금융기관당 1억 원 이내로 분산’

| 금융기관 유형 | 추천 예치금 범위 | 주의점 |

| 은행 (1금융권) | 5천만~1억 원 | 안전성 높고 추천 |

| 저축은행 | 3천만~5천만 원 | 금리는 높지만 BIS비율 체크 필 |

| 신협·새마을금고 | 2천만~3천만 원 | 지역 금고의 경우 재무건전성 주의 |

※ 금융기관은 동일한 법인이라도 지점이 다르면 보호 한도는 합산됩니다.

🧩 자산관리를 위한 실전 전략 ③

▶️ 예·적금만으로 부족하다면? 저위험 대안도 있습니다

예금 외에도 안정성을 지키면서 수익을 낼 수 있는 저위험 투자 상품이 있습니다.

💡 추천 상품 5가지

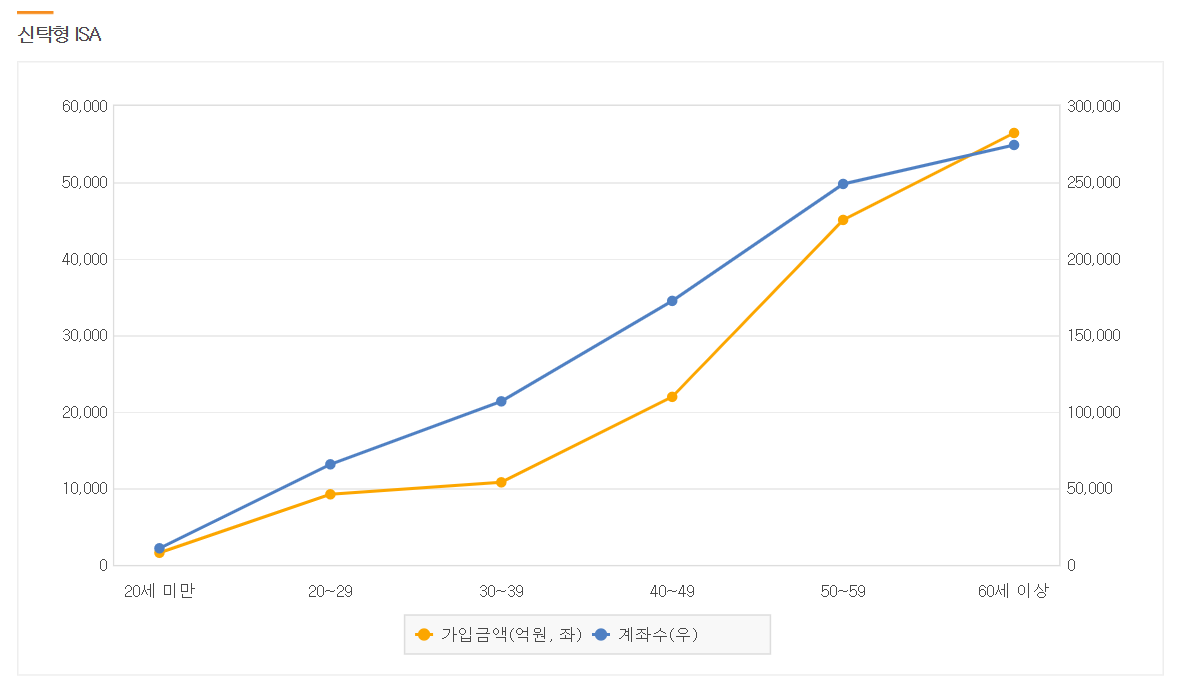

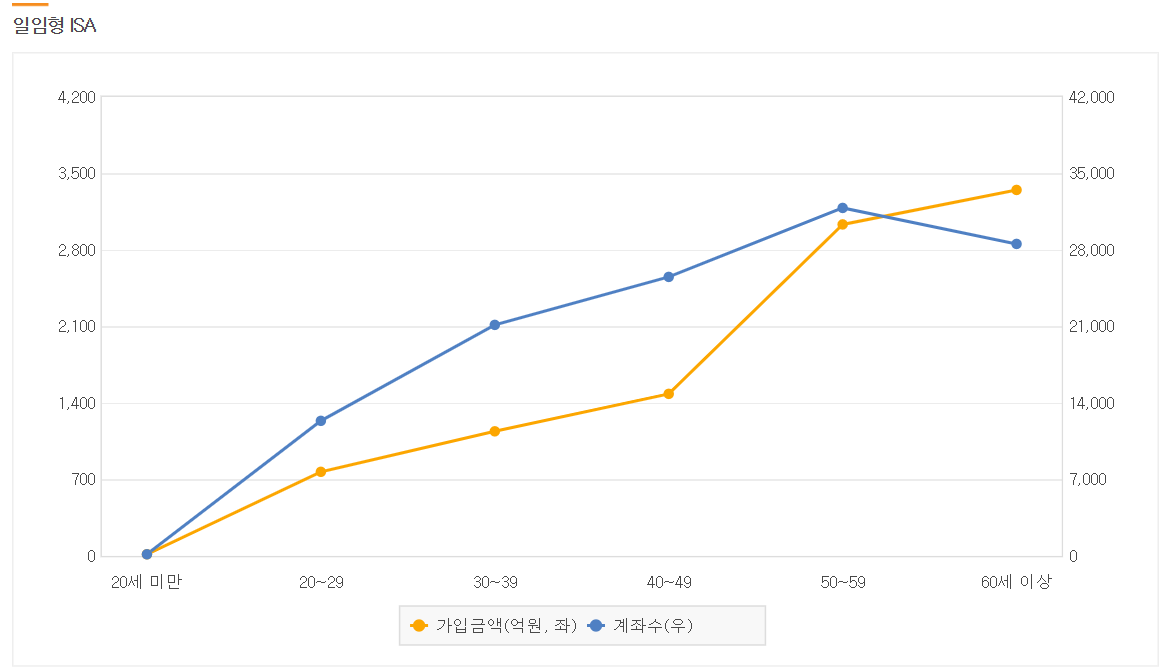

1. 개인종합자산관리계좌(ISA)

▪️ 다양한 금융상품을 하나로 묶어 절세 효과까지 누릴 수 있음

▪️ 예금+펀드+채권 등 혼합 가능

2. 국채·지방채

▪️ 국가 신용을 기반으로 한 초안정 자산

▪️ 세금 혜택도 있음

3. 채권형 ETF (예: KODEX 단기채권)

▪️ 소액으로 분산투자 가능

▪️ 주식처럼 거래되지만 변동성 낮음

4. TDF (Target Date Fund)

▪️ 은퇴시점에 맞춰 자동으로 자산을 조정하는 펀드

▪️ 노후준비용으로 적합

5. 보험사 연금상품 (예: 즉시연금, 연금저축보험)

▪️ 일부 상품은 예금자 보호 가능

▪️ 장기 자산관리와 절세를 함께 노릴 수 있음

💬 중장년을 위한 포트폴리오 제안

| 연령대 | 안전자산 비중 | 성장형 비중 | 특징 |

| 50대 | 70% | 30% | 은퇴 전 준비 단계, 채권+펀드 혼합 |

| 60대 | 85% | 15% | 생활자금 확보 우선, 예금+즉시연금 |

| 70대 이상 | 95% 이상 | 5% 이하 | 원금보장 최우선, 예적금 중심 |

✅ 마지막 체크리스트: 자산관리 이 5가지만은 꼭!

✅ 금융기관당 예금은 1억 원 이내로 유지

✅ 저축은행이나 새마을금고 이용 시 재무지표 확인

✅ 보험, 퇴직연금 등도 예금자 보호 대상 확인

✅ 예금 외에도 저위험 투자로 분산 구성

✅ 포트폴리오는 연령과 상황에 따라 조정

✍️ 마무리하며

예금자 보호 한도 상향은 단순한 제도 변화가 아니라 우리 자산관리 전략을 새로 짤 기회입니다.

이제는 금융기관마다 안심할 수 있는 예치 한도가 1억 원으로 늘어난 만큼 보다 체계적이고 여유 있는 분산 전략을 세울 수 있죠.

불확실한 금융시장 속에서 자산을 지키는 가장 강력한 무기, 바로 정보와 전략입니다.

이번 변화에 맞춰 여러분도 자산 배분을 한 번 점검해보시길 권해드립니다.